企業年金制度は、企業が従業員のために提供する重要な年金制度であり、老後の資金計画を支援する大切な手段です。老後の生活を支えるために、年金は欠かせない資金源となりますが、近年では企業型年金が注目されています。企業型年金には主に「企業型確定拠出年金(DC)」と「確定給付年金(DB)」の2つの制度があり、それぞれに特徴やメリット、デメリットが存在します。これらの制度は、従業員に対する年金給付の方法や運用のリスク負担の仕方が異なり、企業と従業員の双方にとって重要な選択を求められます。本記事では、企業型確定拠出年金と確定給付年金の違いを徹底解説し、どちらの制度が合っているのか、選択肢を見つけるためのヒントを提供します。資産形成は早めに始めることが大切であり、老後に備えるために、どちらの年金制度が最適かを理解し、賢い選択をすることが重要です。この記事を通じて、あなたにとって最適な年金制度を見つけ、将来に向けた安心したキャリアと充実した老後の準備を始めましょう。

\少人数から導入できる企業型DC/

企業型確定拠出年金(DC)とは

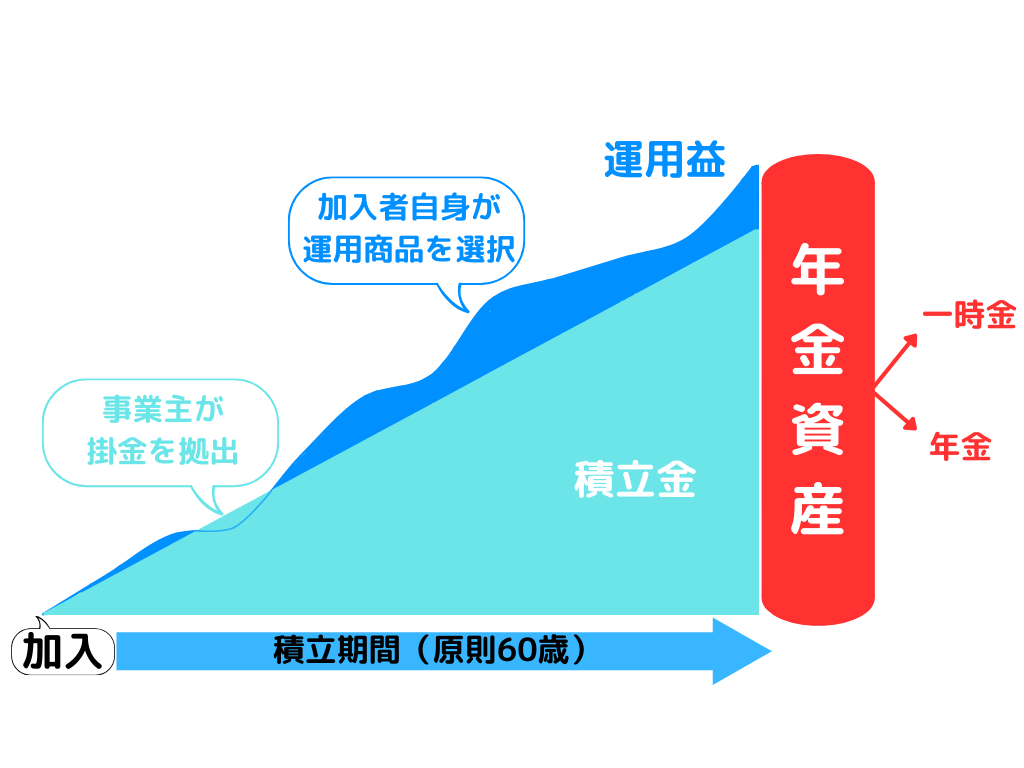

企業型確定拠出年金(DC)は、企業が従業員のために設ける年金制度の一つで、企業が一定額の掛金を拠出し、その資金を従業員が自身で運用する仕組みです。従業員は、提供された運用商品から自らの希望に応じて選択し、運用結果に基づいて将来の受取額が変動します。企業側は、掛金額の設定を行うだけで、運用リスクは従業員が負うため、企業にとっては財務負担が軽減されるメリットがあります。この制度は、従業員にとって投資知識を活かして運用益を最大化するチャンスを提供する一方で、運用成績が将来の年金額に直接影響を与えるため、高いリスク管理能力が求められます。また、従業員は定年退職などで企業を離れる際に、他の年金制度へ移換することが可能であるため、転職が一般的となった現代の労働環境に適した柔軟性を持っています。企業型DCは、個人型確定拠出年金(iDeCo)とも共通点がありますが、企業型DCは企業が主体となり掛金を拠出する点が異なります。また、税制上の優遇措置があり、掛金は所得控除の対象となり、運用益も非課税とされるため、税負担の軽減が期待できます。これにより、従業員は効率的に資産形成が可能となるのです。総じて、企業型確定拠出年金は、企業にとってコスト管理がしやすく、従業員にとっては運用による資産形成の可能性を広げる制度ですが、個々のリスク許容度に応じた運用選択が必要不可欠です。この制度を十分に活用するためには、従業員自身が金融商品や市場の動向についての知識を深めることが求められています。

\少人数から導入できる企業型DC/

確定給付年金(DB)とは

確定給付年金(DB)は、企業が従業員に対して将来の年金受給額をあらかじめ約束する年金制度です。従業員が受け取る年金額は、一般的に在職期間や給与水準に基づいて計算されるため、退職後の生活設計がしやすいという特徴があります。企業はこの制度の下で、年金資産を運用し、必要に応じて追加拠出を行うことで、約束された給付額を確保する責任を負います。DB制度の大きな利点は、従業員に対する年金額が安定している点です。市場の変動に関わらず、企業が給付を保証するため、リスクは企業側が負います。これにより、従業員は将来の経済的安定性を確保でき、老後の生活を安心して計画することが可能となります。しかし、DB制度には企業側の負担が大きいという課題もあります。市場環境の変化や運用成績の不振によって、企業が追加の資金を拠出しなければならない場合もあり、財務的なリスクを伴います。そのため、企業は適切な資産運用とリスク管理が求められます。また、DB制度は法的な規制や報告義務が厳しく、企業にとっては運用の専門知識が必要です。このような背景から、近年ではDC(確定拠出年金)への移行を検討する企業も増えていますが、DB制度は依然として多くの企業で採用されており、従業員にとっても魅力的な年金制度であることは変わりありません。

参照:確定給付企業年金(DB)|企業年金|ろうきんの勤労者の資産形成に係る役割発揮宣言|労働金庫連合会iDeCo(イデコ)の限度額とは?自営業・サラリーマン・専業主婦・公務員とタイプ別に説明。 | マネリテ!「株式投資初心者の勉強 虎の巻」

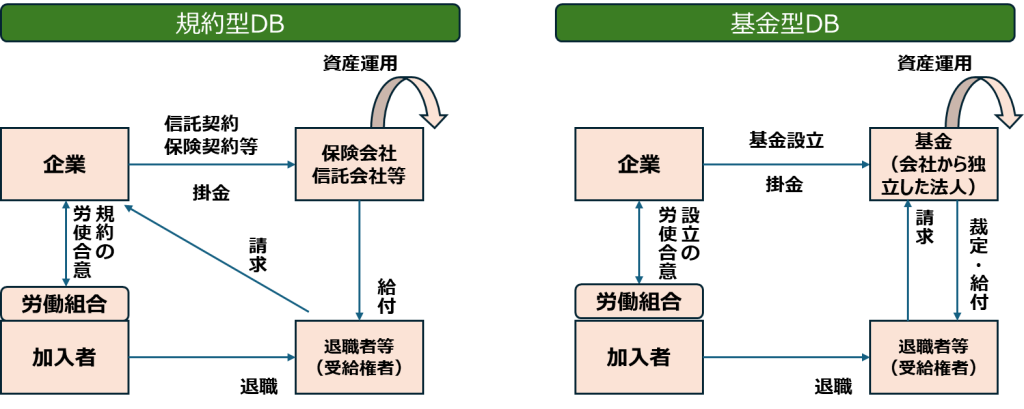

「規約型」「基金型」とは

企業年金制度の中で見られる「規約型」と「基金型」は、確定給付年金(DB)を構成する重要な要素です。この2つの形式は、企業が従業員のために設ける年金制度の運営方法に関するもので、それぞれ異なる特徴を持っています。

「規約型」は、企業が年金制度を独自に設計し、直接運営する形式です。この場合、企業は年金規約を作成し、その規約に基づいて年金給付を行います。規約型は、企業が年金の管理と運営を直接担うため、柔軟な制度設計が可能であり、企業のニーズに合わせた年金制度を構築することができます。しかし、その一方で、企業自らが年金資産の運用や給付の責任を負うため、運営に関するリスクも伴います。

「基金型」は、企業が独自に年金基金を設立し、その基金を通じて年金制度を運営する形式です。基金型では、企業が設立した基金が年金資産を管理・運用し、給付を行います。基金型の利点は、企業が直接運営するよりも専門的な資産運用が可能であり、運用の効率性を高めることができる点です。また、基金が独立した法人格を持つため、企業の財務状況に影響されにくいという特徴もあります。ただし、基金型を設立するには一定の資本が必要であり、運営コストも考慮する必要があります。

このように、「規約型」と「基金型」は、それぞれの運営形態において異なるメリットとデメリットを持ち、企業は自身の状況に応じて適切な形式を選択することが求められます。企業がどの形式を採用するかは、企業の規模、財務状況、リスク管理の方針などに大きく左右されます。

| 項目 | 規約型 | 基金型 |

|---|---|---|

| 開始条件 | 企業が年金規約を策定し、企業と従業員が合意すれば開始。 | 企業が年金基金を設立し、基金が登記され、認可を受けた後に開始。 |

| 運営主体 | 企業 | 企業年金基金 |

| 年金の裁定 | 企業が裁定し、支給を決定。 | 企業年金基金が裁定を行い、支給決定をする。 |

| 年金の給付 | 保険会社、信託銀行等 | 企業年金基金 |

| 積立金管理・運用 | 企業またはその代理機関(信託銀行等)による管理。企業の責任。 | 企業年金基金が積立金の管理・運用を担当。運営に関しても基金が責任を持つ。 |

| 加入者数 | 企業内の従業員(制約なし) | 300人以上 |

| 自家運用 | 自家運用可能。 | 自家運用は、原則不可。 |

(参照)fromportal.com(確定給付企業年金の基金型と規約型の違いの比較)

\少人数から導入できる企業型DC/

企業型確定拠出年金(DC)と確定給付年金(DB)特徴と違い

企業型確定拠出年金(DC)と確定給付年金(DB)の違いを8つの項目からみていきます。

| 特徴/項目 | 企業型確定拠出年金(DC) | 確定給付年金(DB) |

|---|---|---|

| 加入年齢 | 60歳~70歳未満 | 70歳未満 |

| 掛金の枠(月) | 3,000円~55,000円 | 1,000円~給与の20%など |

| 受取 | 原則60歳以上 | 退職時 |

| 拠出者 | 企業 | 企業 |

| 運用者 | 従業員 | 企業 |

| 運用リスクの負担者 | 従業員が運用リスクを負う | 企業が運用リスクを負う |

| 給付額 | 運用結果により受け取る額が変動する | 約束された金額が支払われる |

| 企業の負担 | 拠出額を支払うだけで、運用には関与しない | 年金給付額を支払う責任がある |

1. 加入年齢

企業型確定拠出年金(DC):入社時から60歳~70歳未満まで加入できます。企業が決めた資格喪失年齢によって、加 入年齢の上限が変わります。

確定給付年金(DB):入社時から70歳未満まで加入できます。

2. 掛金の枠

企業型確定拠出年金(DC):掛金の枠は、月々3,000円~55,000円となります。企業が拠出する金額が定められています。また、従業員自身が自分の拠出額を設定することができる場合もあります。

確定給付年金(DB):掛金の枠は、月々1,000円~給与の20%などとなります。掛金は、企業側が一括で負担します。従業員自身が掛金を決めることはなく、企業が年金制度に必要な資金を確保し、年金の給付額を計算していきます。したがって、従業員が掛金に直接関与することはありません。

3. 受取

企業型確定拠出年金(DC):受取は、原則60歳以上となります。基本的には運用結果に基づくので、退職時に一時金として受け取るか、年金として受け取るかは従業員が選択できます。しかし、年金として受け取る場合でも運用結果に影響されるため、最終的な年金額は運用次第となります。

確定給付年金(DB):受取は、退職時となります。約束された給付額に基づいて支給されます。給付額は基本的に退職金の形で受け取るのが一般的ですが、年金として支給されることもあります。従業員は約束された額を安定して受け取ることができます。

4. 拠出者

企業型確定拠出年金(DC):拠出者は主に企業であり、従業員が拠出する場合もあります。企業は拠出額を決定し、従業員に対して定期的に拠出します。

確定給付年金(DB):拠出者は原則企業です。従業員が拠出することはなく、企業が年金給付に必要な掛金を拠出します。従業員にとっては、掛金の負担はないため、企業の負担が大きいです。

5. 運用者

企業型確定拠出年金(DC):運用者は、従業員自身が選択する場合が一般的です。資産運用の選択肢がいくつか用意されており、従業員が自分の運用方針を決定します。ただし、選択肢の中から選ぶだけであり、具体的な運用の実行は資産運用会社が行います。

確定給付年金(DB):運用者は企業が管理します。企業が積立金を運用して、最終的な給付額を確保します。運用の結果に関して従業員は関与しません。

6. 運用リスクの負担者

企業型確定拠出年金(DC):運用リスクの負担者は、主に従業員です。運用の結果によって、最終的に受け取る年金額が変動するため、運用リスクは従業員が負うことになります。運用成績が悪ければ、受け取る年金額が少なくなります。

確定給付年金(DB):運用リスクの負担者は、企業です。企業が運用するため、運用結果によって年金額が変動することはありません。従業員は受け取る金額が約束されているため、リスクを負うことはありません。

7. 給付額

企業型確定拠出年金(DC):給付額は、運用の結果に依存します。拠出された掛金と運用成績によって最終的に受け取る年金額が決まります。運用の成果が良ければ増額し、悪ければ減額するため、給付額は不確定です。

確定給付年金(DB):給付額は、事前に企業によって決まっており、一般的に従業員の給与水準や勤続年数に基づいて計算されます。従業員は、退職時に約束された給付額を受け取ることができます。

8. 企業の負担

企業型確定拠出年金(DC):企業の負担は、決められた拠出額を拠出することです。企業は従業員に対して一定額を拠出するだけであり、運用結果によって年金額が増減することは企業の負担ではありません。運用リスクは従業員が負います。

確定給付年金(DB):企業の負担は、従業員に約束した年金給付額を確実に支払うことです。企業が運用リスクを負い、年金資金を適切に積み立てて運用しなければならないため、企業にとっては運用のリスクが大きな負担となります。

企業型確定拠出年金(DC)のメリット・デメリット

企業型確定拠出年金(DC)は、企業と従業員の双方に以下のようなメリットとデメリットがあります。

企業側の視点から見た企業型確定拠出年金(DC)のメリットとデメリット

メリットとしては、企業が役員や従業員の退職金を全額損金として積み立てられる点が挙げられます。これにより、企業の税負担が軽減される可能性があります。また、この制度を導入することで、企業は魅力的な福利厚生を提供できるため、優秀な人材を採用しやすくなり、従業員の定着率を高める効果も期待できます。さらに、企業型確定拠出年金では退職給付債務が発生しないため、企業の財務リスクを軽減することができます。従業員が掛金を負担する場合、社会保険料の負担が軽減される可能性もあります。

一方で、デメリットも存在します。制度を導入するためには、手続きや管理にかかるコストが発生します。企業は従業員に対して投資教育を行う必要があり、これが運営コストとして企業の負担になることがあります。さらに、従業員は自ら運用先を選ぶ必要があるため、投資に関する知識が少ない従業員には負担となることがあります。

従業員側の視点から見た企業型確定拠出年金(DC)のメリットとデメリット

メリットは、従業員が自身の運用方針を決定することができる制度であり、適切に運用すれば高いリターンを期待できる点です。例えば、積極的な投資戦略を採用することで、退職時に多くの資産を築けるケースがあります。また、この制度では掛金の積立時、運用時、受取時に税制優遇が受けられるのも大きな利点です。さらに、従業員が掛金を負担する場合、社会保険料の負担が軽減される可能性もあります。

一方で、デメリットとしては、自己責任で運用するため、投資に失敗すると元本割れのリスクがあります。適切な投資判断ができずに資産が減少した経験を持つ従業員もいます。また、投資には知識が必要であり、自己判断が求められるため、これに不安を感じる従業員も少なくありません。さらに、社会保険料の負担を軽減した場合、将来の年金や保険の給付額が減少する可能性があることも考慮する必要があります。

| 視点 | メリット | デメリット |

|---|---|---|

| 企業 | ・役員、従業員の退職金を全額損金で積立可能 ・採用のブランド強化・定着率UP ・退職給付債務が発生しない。 ・社会保険料の負担軽減を期待。(加入者負担で拠出を行う場合) | ・制度導入時の手続きや投資教育等の運営管理にコストがかかる。 |

| 従業員 | ・自分で運用方針を決定でき、運用次第で高いリターンを得る可能性がある。 ・ 掛金の積立時、運用時、受取に税制優遇が受けられる。 ・ 社会保険料の負担軽減を期待。(加入者負担で拠出を行う場合) | ・運用リスクを自分で負う必要があり、投資結果によっては元本割れの可能性がある。 ・投資知識が必要で、自己責任での運用となるため、適切な判断が求められる。 ・社会保険料の負担軽減を行うと、将来支給される厚生年金、健康保険、雇用保険の額が減少する可能性がある。 |

\少人数から導入できる企業型DC/

確定給付年金(DB)のメリット・デメリット

確定給付年金(DB)は、企業と従業員の双方に以下のようなメリットとデメリットがございます。

企業側の視点から見た確定給付年金(DB)のメリットとデメリット

メリットとしては、企業が従業員に対して将来の年金額を保証することで、従業員の安心感を高め、長期的な人材確保に役立つ点が挙げられます。また、企業側には税制優遇があり、年金負担金が税控除の対象となるため、節税効果があります。

一方でデメリットとしては、経済状況の変動によって企業の財務負担が増加するリスクがあり、年金制度を維持するための管理コストが発生するという点があります。経済が悪化した場合には、企業の負担が大きくなり、場合によっては財務の健全性が損なわれる可能性もあります。

従業員側の視点から見た確定給付年金(DB)のメリットとデメリット

従業員側から見ると、確定給付年金の最大のメリットは、安定した給付が期待できるという点です。企業が予め約束した年金額を受け取れるため、将来の生活設計が立てやすく、安心感があります。また、投資リスクを企業が負担するため、従業員自身が運用リスクを負う必要がありません。

しかし、デメリットとしては、運用の選択肢が少なく、自分で資産運用を行いたい人には不向きであるという点があります。また、企業の財務状況に依存するため、企業が経済的に悪化すると年金給付が減額されるリスクがあります。

| 視点 | メリット | デメリット |

|---|---|---|

| 企業 | ・優秀な人材を確保しやすくなる ・従業員の安定した生活を支援することで企業イメージが向上する | ・経営状況によっては負担が大きくなる可能性がある ・年金資産の運用リスクを企業側が負担する必要がある |

| 従業員 | ・受取額が確定しているため、老後の資金計画が立てやすい ・金融市場の変動に影響されにくい | ・企業の業績に依存するため、将来的な不安がある可能性がある ・転職時にポータビリティが低い |

企業型確定拠出年金と確定給付年金は併用可能?

企業型確定拠出年金(DC)と確定給付年金(DB)は、併用可能です。

併用する際には、企業型DCの掛金拠出限度額に注意が必要です。通常、DCの掛金は月額55,000円(年額660,000円)が上限ですが、DBと併用する場合は、DBの掛金相当額を控除した額がDCの拠出限度額となります。

企業は、これらの制度を併用することで、従業員に対して適切な情報提供と教育が求められます。これにより、従業員は将来の資産形成についてより良い判断を下すことができます。ただし、併用によって企業側の負担や管理の複雑さが増す可能性があるため、慎重な検討が必要です。

| 月額掛金限度額 | |

|---|---|

| DCのみ | 55,000円 |

| DCとDBの併用 | 55,000円-DBの掛金相当額 |

確定給付年金(DB)から企業型確定拠出年金(DC)への移換は可能?

確定給付年金(DB)から企業型確定拠出年金(DC)への移換は、基本的には直接的な移換という形で行うことはできませんが、一定の条件下で可能な場合があります。ただし、この移換には法的・制度的な制約があり、詳細については各企業や年金制度の設計に依存します。

1. 確定給付年金(DB)から企業型確定拠出年金(DC)への移換の仕組み

確定給付年金(DB)と企業型確定拠出年金(DC)は、年金の積み立てや給付の仕組みが異なるため、DBの資産をそのままDCに移換することはできません。ただし、企業がDBからDCへ移行する場合、DBの積立金(年金資産)をDCの掛金として積み替える形で移行することができます。

2. 確定給付年金(DB)から企業型確定拠出年金(DC)への移行が可能なケース

DBからDCへの移行は、通常、企業側の制度変更として行われます。この場合、企業は次のような手順で移行を行います。

DBからDCへの移行決定:企業がDBからDCへの移行を決定する場合、企業型DCの制度に変更することになります。この場合、従業員のDB積立金(年金資産)を、企業型DCの掛金として換算し、DC口座に積み立てる形で移行されます。移行時には、DBで積立不足がないことが前提です。積立不足があれば、解消することが必要です。

移行手続き:移行に際して、企業はDBの積立金をDCの掛金として換算します。この金額は、従業員ごとの年金資産に基づいて決定されます。企業型DCに拠出される額は、その従業員がDB制度で積み立てた金額を基に計算されます。

3. DBからDCへの移換の手続きにおける留意点

移換にはいくつかの重要な留意点があります。

制度移行までの期間:一般的には、DBからDCへの移行には、約1年ほどかかるとされています。余裕をもったスケジュールを立てる必要があります。

年金額の変動:DB制度では、将来の年金額が確定していますが、DCに移行すると運用成績によって最終的な年金額が変動します。これにより、従業員にとっては年金額の安定性が失われることになります。

従業員への通知と同意:企業はDBからDCへの移換に関して、従業員に対して十分な説明と同意を得る必要があります。従業員はDBからDCへの移換に同意しない場合もあるため、その選択肢について明確に伝え、理解を促すことが求められます。

まとめ

このページでは、企業型確定拠出年金(DC)と確定給付年金(DB)の違いや特徴について詳しく解説しました。DCは社員が企業からの掛金を運用し、将来の年金額が運用成果に応じて変化する制度であり、加入時には運用に関する知識が求められます。一方で、DBは企業があらかじめ決めた年金額を保証する制度で、企業側が運用リスクを負担します。これらの制度はそれぞれ異なる特徴を持ち、企業や従業員のニーズに合った選択が必要です。特にDCは、転職時における資産の移行が容易である点が魅力で、柔軟な資産運用が可能です。さらに、DCとiDeCoの制度上の違いや、保険商品との組み合わせによるメリットも考慮することが重要です。企業が年金制度を導入する際は、具体的な運用方法や加入手続き、将来的な資産形成を見据えた選択が求められます。将来的な制度活用においては、役員や一人社長の方への適した選択肢を提供することが必要です。

\少人数から導入できる企業型DC/