企業型確定拠出年金(企業型DC)というと、従業員の福利厚生として企業年金制度というイメージが強いのではないでしょうか?もしくは、社長一人の企業で企業型確定拠出年金(企業型DC)を導入するという発想が無い社長も多いかもしれません。

また、金融機関によっては加入者が30名以上や100名以上などの人数制限を設けている機関もあり、1度検討してみたものの導入ができないと断念した会社もあるようです。

確かに企業型確定拠出年金(企業型DC)は、福利厚生としての側面もあるものの、SBIの企業型確定拠出年金(企業型DC)では「10名以下の少人数企業」や社長一人の「お一人様企業(法人)」、「個人事業主」でも導入することが可能です。今回は、SBIグループの運営する当サイトで、社長お一人様企業(法人)や社長と役員のみの企業、家族経営の企業、個人事業主でも導入できる企業型確定拠出年金(企業型DC)について紹介します。また、お一人様企業や小規模企業が企業型確定拠出年金(企業型DC)を導入するメリット、ポイントなども併せて紹介するのでぜひ最後までお付き合いください。

経営者さん

経営者さん僕の会社は、まだ会社を設立したばかり。従業員は雇っていないんだ。そんな企業でも退職金制度なんかを導入できるかな?

1人社長で頑張ってるってことだナ。

ふむふむ、それなら企業型DC制度を知っているカ?

企業型DCか、聞いたことあるよ。

iDeCoの企業版って制度でしょ?

そうダ!

SBIの企業型DCなら、1人社長の会社でも導入ができるんダ。

えっ!そうなんだ!

iDeCoに加入してるならDCを導入してメリットがあるかもしれないナ。

企業型DCについて聞いてみたい!

それなら、今回はSBIグループの運営する等サイトの得意分野だから一人社長の企業で企業型DCを導入するメリットを解説していくゾ!

一人社長の会社(一人法人)でも企業型確定拠出年金(DC)は導入できる?

「一人企業の場合は企業型DCが導入できるのですか?」という質問をよく受けます。確かに法人向け(企業向け)の退職金制度というと従業員が複数在籍する企業向けのイメージがあります。

ここでは、企業型DCは何名の企業から導入可能なのか?という疑問にお答えしていきます。

結論:「一人社長」の法人も企業型DCの導入は可能です!

SBIの企業型DCでは、加入者1名様企業からの受付を行っているため従業員が0人の一人社長の会社(法人)でも導入可能です。福利厚生制度として従業員が在籍していないと導入ができないというイメージもあるかもしれませんが、条件さえ充たしていれば導入可能となります。条件自体も厳しい訳ではないので、以下で確認し、メリットも把握した上で導入を検討するとよいでしょう。

「一人社長」で加入するための条件とは?

企業型DCは一人社長の企業も導入可能とお伝えしましたが、ここでは導入ができる最低限の条件をまとめて紹介します。難しい条件ではありませんが、条件をまとめると以下のようになります。

1.会社(法人)が厚生年金の適用事業所である事

2.社長が厚生年金の被保険者である事

3.反社会的勢力に該当しないこと

一人企業に限らず企業型DCの導入できる条件として最初に挙げられるのは、企業自体が厚生年金の適用事業所であるかという点です。また、企業型DCの加入対象とできるのは厚生年金の被保険者であるので、一人企業の社長ご自身が厚生年金の被保険者である(そうでない場合は厚生年金に加入する)必要があります。

また、確定拠出年金口座を開設することになり信託銀行との取引が発生するので反社会的勢力に該当しないことが条件となります。

一人社長が企業型確定拠出年金(企業型DC)を導入するメリット5つ

1.拠出限度額が月額5.5万円(iDeCoの2倍以上)と圧倒的に高い

確定拠出年金には、企業型DC、iDeCo共に掛金の上限額が設定されています。2025年12月時点では一人社長の場合、他制度へ加入していなければ企業型DCに加入する場合の掛金限度額は55,000円です。一方で、iDeCoに加入する場合の掛金限度額は23,000円となります。もちろん、税制優遇や社会保険料の負担軽減のメリットを最大限に利用するのであれば、可能な限り大きい金額を掛けるというのも一つの手段です。

2.企業型確定拠出年金(企業型DC)は社会保険料や所得税・住民税の負担軽減策として効果的

会社経営をしていると収入に対して掛かる税金や社会保険料などの金額が結構かかるなと実感されている方も多いのではないでしょうか?企業型DCでは、社会保険料の負担軽減でもメリットがあります。

会社から支払われる給与や報酬が所得となり、社会保険料は収入金額に対する料率で決定します。

税金(所得税・住民税)の負担軽減については、企業型DC・iDeCo共に得られるメリットですが、社会保険料の負担軽減については企業型DCのみのメリットになります。

これは、企業型DCの掛金は会社負担であり、社会保険料の算定基礎には含まれないためです。掛金が給与から控除されることで給与額が下がり、社会保険料の軽減効果があります。一方iDeCoでは、一度自身の報酬として受け取った後に拠出をすることになるので、税金の負担軽減は年末調整などの手続きを通して受けることができます。

3.企業型DCに掛かる費用(掛金含む)は全額損金扱いに!利益調整にも有効

企業型DCの掛金は、制度運営に係る手数料・拠出する掛金は全額損金算入が可能です。法人税の課税所得を計算するうえで、損金加入が可能となるため法人税の節税効果を期待できます。

4.口座管理手数料を会社の経費で落とせる

iDeCo、企業型DC共に確定拠出年金へ加入する際に、「口座管理手数料」という手数料がかかります。「口座管理手数料」とは制度運営や資産管理に係る手数料で、掛金を積み立てている間は掛金の中から差し引かれます。一方で確定拠出年金(企業型DC)の場合は、口座管理に係る手数料は会社負担になるので、個人の資産から差し引かれることはありません。

ちなみに余談ですが、iDeCoの「口座管理手数料」は、運営管理機関によって負担する手数料額が3倍程度異なるといわれているそうです。ネット証券などでは、運営管理機関向けに支払う口座管理手数料が無料の機関もありますので、運営管理機関選びの際には口座管理料は必ず確認し、よりトータルでかかる費用が安い運営管理機関から加入した方がよいでしょう。

参考:iDeCoナビ

5. 万が一の時も社長の企業型DC資産は差し押さえられない!

日々、会社経営をする中であまり想定したくない事態ではありますが、万が一、法人の業績が悪化し、倒産しなければならなくなった際にもメリットがあります。

確定拠出年金は、基本的に法律(確定拠出年金法)で、差し押さえる事ができないとされています。

※税金の滞納処分以外では差し押さえが禁止されています。

これは、確定拠出年金の資産は破産しても処分しなくてよい「自由財産」であるためです。

万が一、会社や代表者自身が破産した際、目の前が真っ暗になるかもしれませんが、確定拠出年金の資産は「将来手元に残る資産である」ことはメリットと言えます。

参考:確定拠出年金法 (受給権の譲渡等の禁止等)↓

第三十二条 給付を受ける権利は、譲り渡し、担保に供し、又は差し押さえることができない。ただし、老齢給付金及び死亡一時金を受ける権利を国税滞納処分(その例による処分を含む。)により差し押さえる場合は、この限りでない。

社長・役員の気になる掛金、制度設計にはどんなものがある?

社長や役員の制度設計としては、「1.役員報酬に上乗せで拠出するパターン」と「2.役員報酬を減額して拠出するパターン」の2つのパターンがあります。導入時に突然、どちらにするかと言われても直ぐに判断できない場合もあるかと思いますので、事前にイメージをつけておくことが大切です。

ここでは、それぞれのパターンの特徴について詳しく見ていきます。

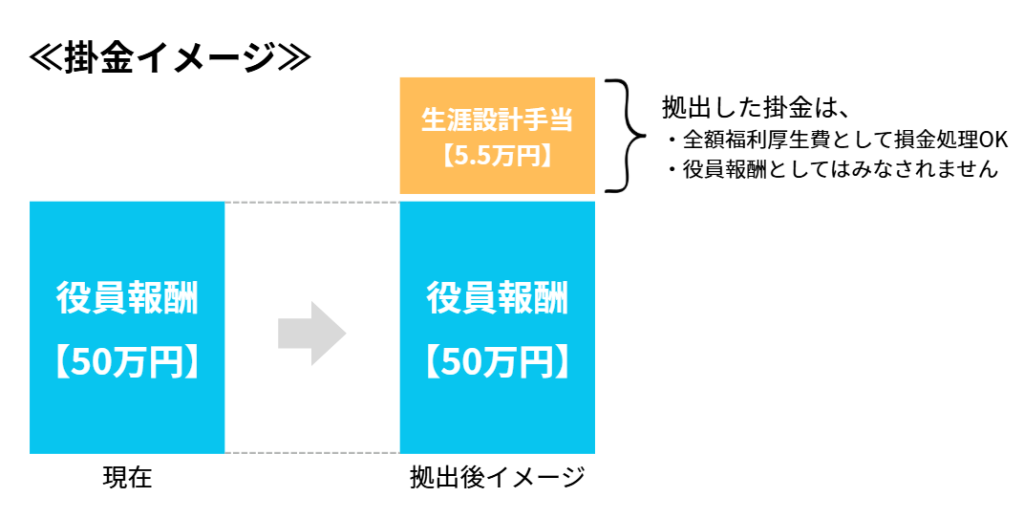

1. 役員報酬に上乗せで拠出する

まずは、役員報酬に上乗せをするパターンについて説明します。役員報酬に上乗せをする場合、文字通り役員報酬額は変更せずに企業型DCでの上乗せ部分を追加するイメージです。例えば、企業型DCの上限額5万5千円を上乗せすると決めた場合、上乗せ部分に税金(所得税・住民税)と社会保険料はかかりません。また、企業型DCの掛金とする部分は損金計上できるというメリットもあります。

単純に毎月の役員報酬を5万5千円分値上げする場合と比較すると、当然ですが値上げした額も含めて税金や社会保険料がかかってきます。

これらを考慮すると、余分な税金・社会保険料をかけずに会社のお金を自分の老後資金にあてることができるという点でメリットがあり、役員報酬に上乗せをする設計をするのがおススメです。

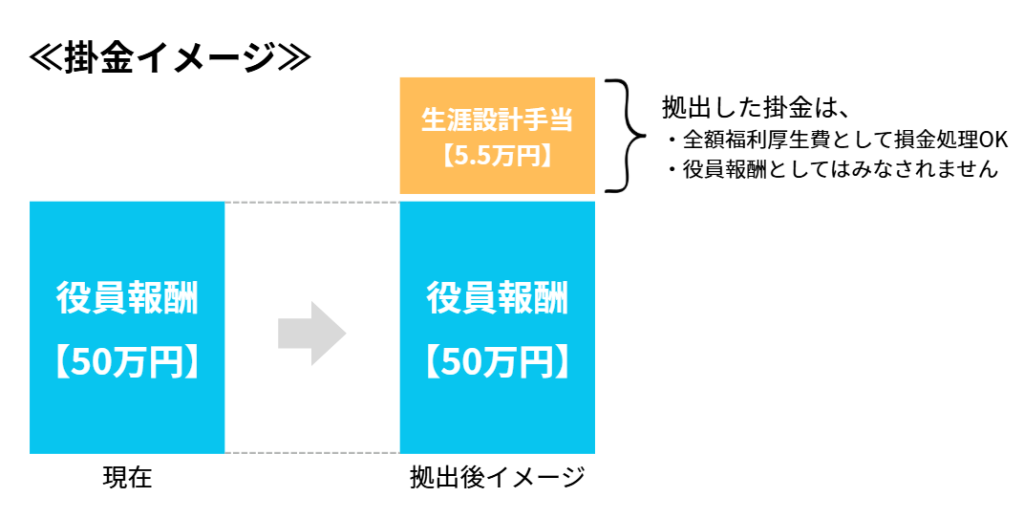

2. 役員報酬を減額して拠出する

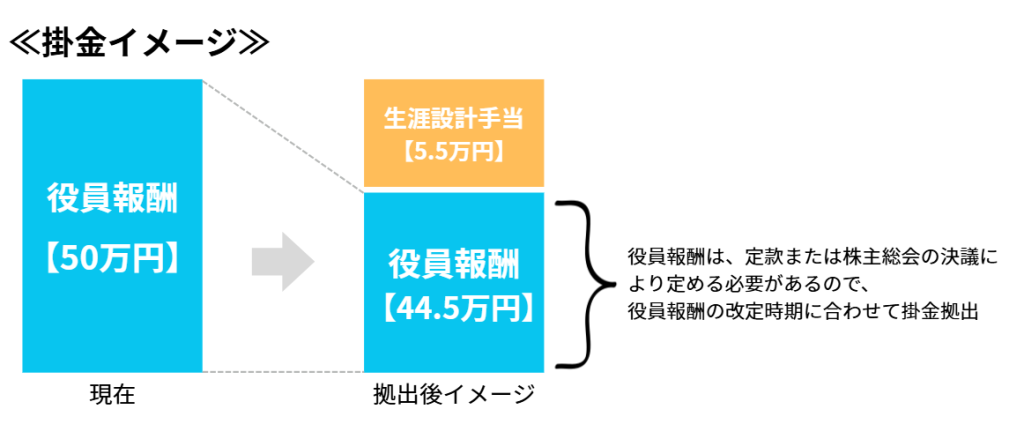

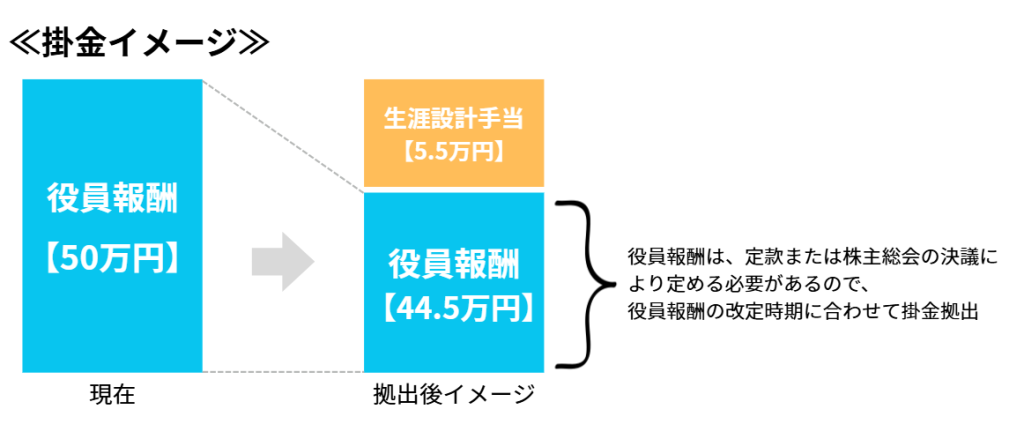

次に説明するのは、役員報酬を減額し企業型DCの掛金分を拠出するパターンです。図の通り現在の役員報酬額から拠出する金額分を減額し、企業型DCの掛金とします。

以下のように企業型DC制度が始まる際に役員報酬から企業型DCで拠出する額を減額した額を新役員報酬とします。

【例:役員報酬50万円、企業型DC掛金5万5千円】の場合

新役員報酬:44万5千円、企業型DC掛金5万5千円

この場合、50万円にかかっていた税金や社会保険料が、45万5千円になるため現状よりも負担の軽減に繋げることができます。

こちらのパターンでは、役員報酬は定期同額の定めがあり役員報酬改定時期に合わせてでないと変更ができないので、ご自身の報酬が変更できる時期からしか開始できないというポイントがあります。現状よりもご自身の社会保険料や税金の負担を軽減したい一人社長にとってはこちらの減額パターンが良いかもしれません。

実績で多いのは「1.役員報酬に上乗せで拠出する」パターン

弊社で導入した企業様の9割以上は「1.役員報酬に上乗せで拠出する」で導入しています。また、役員のみの企業では、ほぼ100%に近い割合で役員報酬に上乗せで拠出するパターンで導入しています。

理由は会社によって様々ですが、

-役員報酬を減額するパターンでは導入時期を調整しなければならず不便である点

-会社の資金をそのまま経営者本人のための老後資金として確保できる点

-手数料・掛金が全て損金計上できる点

などが決め手となっているようです。

ご自身の会社の状況にもよりますが、どちらのパターンで導入するのが有利であるか考えてみるのがよいでしょう。顧問税理士などに相談するのも判断材料が増えるので良いと思います。

一人社長のための企業型DC導入までのステップ

一人社長の企業であれば制度設計はシンプルに決められます。今後、事業拡大や人員増員を見込んでいて、従業員を雇う予定があれば面談時に営業担当者に伝えておくことをおススメします。従業員が今後雇う可能性も含めて制度の説明をします。

また、企業型DCは厚生局への申請が必要となる関係上、就業規則や育児・介護休業規程などの用意が必要となります。従業員が居ないので形式上になるかもしれませんが、必須の提出書類となりますので、準備は必要です。企業型DC申請のために必要な就業規則等は、企業型DCを営業している企業などが作成サービス(有料)を用意しているので、面談時に聞いておくと良いでしょう。

企業型DCの導入には手続き上、厚生局への申請と承認を受ける必要があります。厚生局への申請は代表事業主が行うので、導入企業様がご自身で申請する必要はありません。

※申請・承認フローが入る関係上、導入には申込から約半年程度かかります

厚生局の承認が下りるといよいよ導入準備です。加入者登録などを行い導入のための準備をします。企業の口座から毎月、企業型DCの運営費用と社長の掛金が併せて振替えられるので、登録口座には費用が引き落とされても問題無い額を入金しておきましょう。

SBIの企業型DCの場合、加入者登録が完了すると個人向けのIDと初回パスワードが発行され、企業の登録住所宛に郵送されます。個人IDとパスワードで運用商品の選択と商品の購入割合をPCまたはスマートフォンから設定することができ、便利です。掛金額については、手続きが必要になりますが、運用商品や購入割合は自分の好きなタイミングで設定変更することができます。

代表事業主とは?↓

企業型確定拠出年金を複数の事業所で実施する場合で、当該複数の事業主を代表し、規約の承認・変更申請及び業務報告書を厚生局に提出する事業主のこと。

一人社長からよくある質問(FAQ)

Q:社長一人の会社ですが、事務作業が大変ではないですか?

導入までしてしまえば大変ではありません。

お一人様企業の場合、導入後の事務作業が発生するのは掛金変更などがメインとなりますが、Excelに必要情報を入力し変更の申出を事務取次の機関に申出をするだけです。

導入時の申込書や必要書類を集めるなど最初の手続きは大変ですが、多くの少人数企業様に問題なく対応いただけています。

Q:年齢が60歳以上なのですが、導入してもメリットがありますか?

現在のご年齢にもよりますが、メリットはあります。

企業型DCでは、事業所毎に何歳まで加入できるかを設定します(資格喪失年齢)。現在の制度では、60~70歳の間の年齢で設定できるので60歳以上の経営者の方が導入を検討する際には、資格喪失年齢を70歳など長めに設定するのがよいでしょう。

ご自身の年齢や毎月の掛金など詳しくは、担当者に相談してみてください。

Q:すでにiDeCoに加入している場合は、企業型DCと併用できますか?

iDeCoと企業型DCの併用は可能です。

併用する場合にはiDeCo、企業型DCそれぞれの決められた限度額の範囲内で掛金拠出をする点に注意しましょう。

また、企業型DCで「マッチング拠出」のプランを採用した場合、iDeCoとの併用はできなくなります。

Q:今後、従業員を雇うことになったらどうなりますか?

加入資格のある従業員さまが入社した際、企業型DCに加入いただくこととなります。

基本的に厚生年金の被保険者で無期雇用の形態で雇用される従業員さまは、加入することになります。企業型DC制度導入時点で従業員の在籍が無い企業様の場合は、従業員が入社した際にも経営を圧迫しないよう「選択制DC(※)」といった任意加入の制度設計で導入するのが無難でしょう。

従業員が入社した後、業績も良く従業員向けに上乗せなどの制度へ変更したい場合は、厚生局への申請で設計内容を変更することも可能です(ただし、申請事務手数料はかかります)。

(※)選択制DCとは:給与の一部を給与として受け取るか企業型DCの掛金として拠出するかを従業員自身が選択できる企業型DCの制度の1つ。

Q:パートやアルバイトを採用した場合、彼らを除外して「役員だけ」で入れますか?

導入時の規約でどのように取り決めるかによります。

企業型確定拠出年金(DC)を導入する際には、制度設計や加入対象職種などを決定します。加入対象から外せる場合、外せない場合など就業規則などを拝見して詳細を詰めていきますので、状況や今後、パートやアルバイトを採用した場合などに加入対象から外したいなど希望を担当者に伝え、導入を進めていくと良いでしょう。

貴社で導入した場合のコストシミュレーション実施中!(無料)

かかるコスト、ダウンするコストをシミュレーションできます。

SBIインシュアランスラボでは、企業型DC導入に関する総合的なサポートを行っております。導入した場合のコストシミュレーションや税金・社会保険料の負担軽減シミュレーションも無料で承ります。

企業型DCは制度設計が細かく、導入を考えると細かい質問も沢山出てくる制度ですので、お気軽にご相談いただければ幸いです。

まとめ:一人社長も企業型DCの導入で老後資金を蓄えよう!

いかがでしたでしょうか?今回は、一人社長が企業型DCを導入する場合の制度設計やメリットなどについて説明しました。企業型DCは、従業員が居る会社でなければ導入ができない、メリットが無いと思われがちですが、従業員の居ない一人社長さまの企業でも導入が可能です。

制度設計には、役員報酬に上乗せするパターンか掛金額分だけ役員報酬を減額し導入するパターンがあり、企業様の状況(財務・時期・他制度や金融商材の活用状況)によってどちらのパターンで導入するのが良いか決めるのがよいでしょう。

企業型DCを導入するメリットなども説明したので、これを機会に詳細の話を聞きたいと思った方は、面談で担当者と会話してみてください。

企業型DCの導入の検討は始めたばかりだけど制度の分からないことを聞いてみたいなど制度に関する疑問を解消するためにお問い合わせいただくことも多くございます。お気軽にお問い合わせください。